فین تک چیست؟

تکنولوژی تقریبا همهی جنبههای زندگی ما را از خرید کردن گرفته تا ارتباط با دوستانمان تغییر داده است. این تغییرات، صنعتِ خدماتِ مالی را کاملا دگرگون کردهاند. در طول چند سال گذشته تعداد زیادی شرکت

استارتاپ آغاز به کار کردهاند که از فناوری استفاده میکنند تا سرمایهگذاری، پرداخت قبوض و حتی وام گرفتن را برای مردم آسانتر کنند که به این فناوری مالی، فین تک میگویند.

این مسأله مخصوصا برای متولدین هزارهی سوم جالب است. چون این افراد با گوشی موبایل بزرگ شدهاند و میخواهند مبادلات مالی خود را نیز همانطور انجام بدهند که عکسهایشان را به اشتراک میگذارند یا درخواست شغل میکنند. شرکتهای فناوریمحور این مسأله را میدانند و روی آن سرمایهگذاری کردهاند. متولدین هزارهی سوم خدمات مالی را مثل کالای مصرفی میبینند که دیدگاه کاملا متفاوتی است.

با این حال فقط دیدگاه جدید این افراد در مورد بازارهای مالی نیست که این صنعت را ممکن کرده است. دلیل دیگر این است که این افراد دادهها را با فناوری ترکیب میکنند و به شرکتهای مختلف کمک میکنند اطلاعات را به روش جدیدی جمع و آنالیز کنند. حالا این روشها ممکن است برنامههای سرمایهگذاری شخصی باشند یا تأیید درخواست وام از طریق فرایندهای مختلف اداری.

فین تک چیست

فین تک یا فناوری مالی، شرکتهای متعددی را دربرمیگیرد که برای ارائهی خدمات مالی از نرمافزار استفاده میکنند. شرکتهای فین تک معمولا از نوع

استارتاپ هستند. این شرکتها برای این بهوجود آمدهاند که مدلهای معمول مالی را تغییر بدهند و نیز شرکتهای بزرگ مالیاتی را که میانهی خوبی با فناوری ندارند، دچار این تغییرات کنند. البته شرکتهای بزرگ مالی هم اخیرا این نیاز را درک کردهاند و کمکم به فین تک روی میآورند تا ارائهی خدمات مالی خود را بهبود ببخشند.

سرمایهگذاری جهانی در فین تک در سالهای اخیر به بیشترین سطح خود رسیده است. هماکنون فین تک به یک صنعت چند میلیارد دلاری تبدیل شده است. البته هنوز هم این صنعت را

استارتاپهایی کنترل میکنند که با استفاده از فناوری، راهحلهای جدیدی برای خدمات و محصولات مالی ارائه میدهند.

فواید فین تک چیست؟

فین تک عملیات اقتصادی را برای مردم عادی نیز تغییر داده است و مردم عادی اکنون به خدماتی دسترسی دارند که قبلا فقط در اختیار افراد ثروتمندی بود که رتبهی اقتصادی بالایی داشتند. برای مثال میتوانیم به سرمایهگذاری اشاره کنیم. تکنولوژی و دادهها سرمایهگذاری را برای مردم عادی راحتتر و ارزانتر کردهاند. این یعنی امکاناتی که قبلا فقط برای سطح مالی خاصی رزرو شده بود الان در دسترس همهی مردم قرار دارد.

حالا به وامدهی فکر کنید. در گذشته پذیرهنویس دادههای خیلی کمی برای بررسی ریسک کار داشت. در نتیجه درخواست افراد زیادی رد میشد یا افراد مجبور بودند سود زیادی را روی وام خود بپردازند. فین تک از اطلاعاتی برای بررسی مشتریان استفاده میکند که بانکهای سنتی هرگز به آنها توجه نمیکردند و حالا مردم بیشتری میتوانند به سرمایههایی شخصی و تجاری دسترسی داشته باشند. هیچکدام از این رویدادها بدون سیستمهای رایانهی قدرتمند و نرمافزارها و متخصصین داده که میتوانند همهی این اطلاعات را تحلیل کنند، ممکن نبودند.

وقتی صحبت از فین تک میشود تعداد متخصصین و خدمات، مخصوصا در خدمات مالی پایهایتر مانند مسائل بانکی، سرمایهگذاری، وامگیری و پسانداز فراوان است. این شرکتها همچنین در حال آغاز فعالیتهایی در جهت درخواست وام مسکن و حتی خرید بیمه هستند که امکانات بیشتری را در اختیار مشتریان میگذارند.

مرکز ملی تحقیقات دیجیتال (National Digital Research Centre) در دوبلین ایرلند فینتک را اینگونه تعریف میکند:

نوآوری در خدمات مالی؛ این عنوان برای نامیدن گستره وسیعی از اپلیکشنهای فناورانه به کار میرود که در بخش زیادی از ابتدا تا انتهای زنجیره ارزش محصولات مصرفی کاربرد دارند؛ همینطور تازهواردانی که بازیگران فعلی را به رقابت فراخواندهاند و نیز برای نامیدن پارادایمهای جدیدی مانند بیتکوین استفاده میشود.

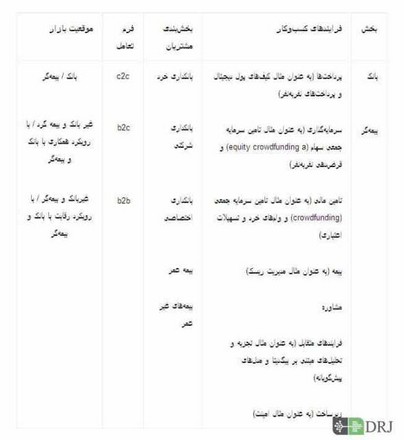

فینتک اشارهای است به اپلیکیشنهای جدید، فرایندها، محصولات و مدلهای کسبوکار جدید در صنعت خدمات مالی. این راهحلها به ۵ حوزه قابل تقسیم است:

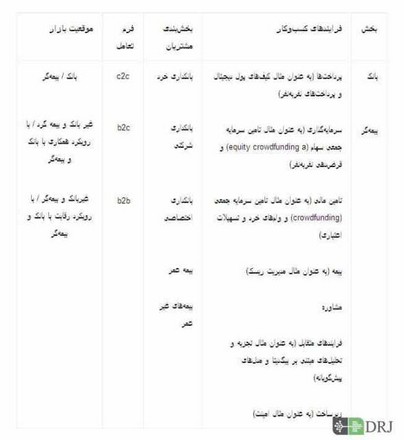

۱. بخش بانکداری یا بیمه که به عنوان بخشهای بالقوه کسبوکار شناخته میشوند. راهحلهایی که برای صنعت بیمه هستند اغلب InsurTech خوانده میشوند.

۲. راهحلهایی که به فرایندهای پشتیبانی از کسبوکارها اشاره دارند مانند اطلاعات مالی، پرداختها، سرمایهگذاری، تامین مالی، مشاوره و فرایندهای حمایت متقابل. یک مثال راهحلهای پرداخت موبایلی یا همراه است.

۳. سومین دسته آنهایی هستند که با تمرکز بر بخشی از مشتریان در حوزههایی مانند بانکداری خرد، بانکداری اختصاصی و بانکداری شرکتی و همینطور بیمههای عمر و غیر آن مشخص میشوند. یک مثال بیمههایی هستند که کارمزد و هزینه بیمههایی غیر از بیمههای زندگی را از طریق رفتار مشتری محاسبه میکنند.

۴. چهارم، فرم تعاملی کسبوکار با کسبوکار (B2B)، کسبوکار با فرد (B2C)، مشتری با مشتری (C2C) است. به عنوان یک مثال راهحلهای تجارت اجتماعی C2C در این بخش قرار میگیرند.

۵. در نهایت راهحلهایی هستند که با توجه به موقعیت بازارشان گستره وسیعی را شامل میشوند. برخی به عنوان مثال خدماتی مانند سیستمهای مدیریت مالی شخص (PFM) و برخی بر راهحلهای قرضدهی نفر به نفر (peer-to-peer lending).

مطابق آمارهای accenture سرمایهگذاری در فینتک که در سال ۲۰۰۸ حدود ۹۳۰ میلیون دلار بوده ۱۲ برابر شده و در سال ۲۰۱۴ به بیش از ۱۲ میلیارد دلار رسیده است. آنگونه که شهرداری لندن میگوید صنعت نوپای فناوریهای مالی در سالهای گذشته شاهد رشد سریعی بوده است. چهل درصد از نیروی کار شهر لندن در بخشهای خدمات مالی و فناوری کار میکنند. برخی از شرکتهای شناخته شده فینتک مانند Funding Circle، Nutmeg و TransferWise در لندن فعالیت میکنند. در ایالات متحده آمریکا نیز استارتآپهای فینتک متعددی مانند Affirm، Betterment، IEX، Fundera، Behalf، Lending Club، Money.net، Square، Stripe، SoFi، Robinhood، Plaid و Wealthfront فعالیت میکنند.

در اروپا حدود ۱.۵ میلیارد دلار در شرکتهای فینتک در سال ۲۰۱۴ سرمایهگذاری شده است که سهم شرکتهای حاضر در لندن ۵۳۹ میلیون دلار، آمستردام ۳۰۶ میلیون دلار و استکهلم ۲۶۶ میلیون دلار بوده است. بعد از لندن، استکهلم دومین شهر اروپا است که بیشترین سرمایهها را در ۱۰ سال گذشته جذب کرده است. معاملات اروپاییها در فینتک در ۵ فصل متوالی روبه افزایش بوده است و از ۳۷ مورد در فصل چهارم ۲۰۱۵ به ۴۷ مورد در فصل اول ۲۰۱۶ رسیده است.

در آسیا و اقیانوسیه، هاب جدیدی برای فناوریهای مالی در استرالیات از آوریل ۲۰۱۵ شروع به فعالیت کرده است. در حال حاضر بازیگران قوی در صنعت فینتک مانند Tyro Payments، QuietGrowth و Stockspot فعالیت میکنند و هاب جدید شتاب رشد در این منطقه را بیشتر خواهد کرد. یک آزمایشگاه نوآوری در فناوریهای مالی (financial technology innovation lab) نیز در هنگکنگ راهاندازی شده است که روند نوآوری در خدمات مالی به کمک فناوری را تقویت خواهد کرد. شرکت قابل ذکر دیگری VMoney در است که در فیلیپین فعالیت میکند.

در جامعه علمی و در سمت فناوری، انجمن علوم اطلاعات مالی (Financial Data Science Association) یا FDSA با برگزاری اولین رویداد خود که با حضور اعضای آن شامل محققان حوزههای هوش مصنوعی، یادگیری ماشین و پردازش زبان طبیعی شروع به فعالیت کرد. FDSA با هدف ایجاد یک گروه تحقیقاتی حول علوم رایانه و آمارهای سرمایهگذاری (investment statistics) شکل گرفته است. در سمت کسبوکار نیز Wharton FinTech در اکتبر ۲۰۱۴ در مدرسه وارتون دانشگاه پنسیلوانیا شروع به فعالیت کرد که هدفش اتصال دانشگاهیان، نوآوران، سرمایهگذاران و دیگر رهبران فکری در صنعت فینتک به یکدیگر و همینطور به ایدههایی که خدمات فناوریهای مالی را از نوع تعریف میکنند است. مدرسه حقوق دانشگاه هنگکنگ با همکاری دانشگاه نیوساوث ولز (University of New South Wales)

مقاله تحقیقاتی را منتشر کرده که تکامل فینتک و قانونگذاری در زمینه آن را بررسی کرده است.

نشریه فوربس فهرستی از برهمزنندگان پیشرو در فینتک را در ویژهنامه سال ۲۰۱۶ با عنوان global Fintech 50 منتشر کرده است.

در فوریه ۲۰۱۶ گزارشی توسط موسسه حسابداری ارنست اند یانگ (Ernst & Young) به سفارش خزانه علیاحضرت یا خزانه وزارت دولت بریتانیا (HM Treasury) منتشر شد که هفت هاب پیشروی فینتک را مقایسه کرده است. این گزارش کالیفرنیا را از منظر استعدادها و سرمایه در جایگاه اول، بریتانیا را از منظر سیاست دولتی در رتبه اول و نیویورک را از منظر تقاضا در جایگاه برتر قرار داده است.

نقش فینتک در افزایش رضایت مصرفکنندگان در صنعت مالی در دسامبر ۲۰۱۵ مورد بررسی قرار گرفت که حدود ۸ درصد بیشتر از بانکداری بوده است.

در بخش مشاوره مالی شرکت مانند Fidelity Investments اخیرا با استارتآپی مانند FutureAdvisor شروع به مشارت کرده است که اجازه ورود فناوری به دورن متولیان برجسته را میدهد. چهرههای شناختهشدهای مانند Snoop Dogg، Jared Leto و Nas اخیرا منابعشان را متوجه استارتآپهای نوپای فینتک کردهاند که مثلا میتوان به سرمایهگذاری این چند نفر در استارتآپ Robinhood اشاره کرد.

امور مالی یکی از صنایعی است که که پیشگام تخریب توسط نرمافزارها قرار گرفته چون خدمات مالی مانند انتشارات بیشتر از بیتها درست شده تا محصولات قابل لمس! تا امروز که رگلاتوری سپری برای خدمات مالی بوده و ترکیدن حباب داتکام تاثیری بر آنها نگذاشته، به نظر میرسد بانکهای جهان از موج جدید استارتآپها خیلی خوششان نیاید! با این حال اجرای تهاجمی محرمانگی فعالیتهای بانکی و رگلاتوری انتقال پول به نظر میرسد تهدیدی برای شرکتهای فینتک است. علاوه بر شرکتهای سنتی، شرکتهای فینتک اغلب با دیده شک و تردید از سوی رگلاتورهای مالی دیده میشوند. امنیت دادهها یکی دیگر از مسائل رگلاتورها است که به دلیل تهدید هک آنهارا نگران میکند که لازم است دادههای مشتریان و شرکتهای حساس به خوبی حفاظت شود. هرگونه رخنه اطلاعاتی، هرچقدر کوچک میتواند خوشنامی شرکتهای فینتک را تهدید کند. بخشهای آنلاین مالی یکی از اهداف حملات DDOS هم هست. بازاریابی یکی دیگر از تهدیدهای شرکتهای فینتک است که معمولا میخواهند با رقبایی بزرگتر از خودشان رقابت کنند. البته این تهدیدها زمانی که بانکها میخواستند برای اولین بار به مشتریانشان خدمات آنلاین ارائه کنند هم وجود داشت.